Kiến thức đầu tư 10.05.2024

PHÂN TÍCH NGÀNH NGÂN HÀNG – NHÌN VÀO CHỈ SỐ NÀO (P2)

NHÓM CHỈ SỐ RỦI RO

Trong bài 2 này, xin giới thiệu nhóm chỉ số rất quan trọng không thể bỏ qua khi phân tích ngành ngân hàng, đó là 2 chỉ số liên quan đến công tác quản trị rủi ro của 1 ngân hàng là nợ xấu và tỷ lệ dự phòng trích lập cho các khoản nợ xấu này. Trước hết là vì sao nhóm các chỉ số rủi ro lại quan trọng trong ngành ngân hàng? Đối với các ngành khác phần rủi ro chúng ta quan tâm khi phân tích nếu có thường chỉ liên quan đến rủi ro tài chính như đòn bẩy (thể hiện qua các hệ số nợ), nếu hệ số nợ cao thì cần xem xét thêm khả năng trả lãi vay (EBIT/Lãi vay) còn nếu tỷ lệ đòn bẩy thấp thì hầu như không có chỉ số nào giúp chúng ta đánh giá rủi ro mà doanh nghiệp đang đối mặt.

Với ngành ngân hàng thì là câu chuyện khác, quản trị rủi ro là một công tác hết sức trọng yếu. Ngân hàng đối mặt với rất nhiều loại rủi ro trong hoạt động của mình, từ rủi ro thanh khoản (khả năng đáp ứng nhu cầu thanh toán của tất cả các nghĩa vụ đến hạn), rủi ro hoạt động (trong mọi điều kiện hoạt động của ngân hàng phải được diễn ra xuyên suốt) đến các loại rủi ro thị trường khác như tỷ giá hoặc rủi ro lãi suất (biến động lãi suất ảnh hưởng đến hoạt động kinh doanh như thế nào).

Trong phạm vi bài viết, chúng ta sẽ xem xét một loại rủi ro có thể đánh giá được từ góc độ một nhà đầu tư, liên quan đến hoạt động cho vay và ảnh hưởng trực tiếp đến lợi nhuận trong kỳ của ngân hàng, đó là rủi ro về chất lượng tín dụng hay nợ xấu và mức độ lợi nhuận ‘tiêu tốn’ để bù đắp cho các khoản nợ xấu như thế nào.

NỢ XẤU – NPL

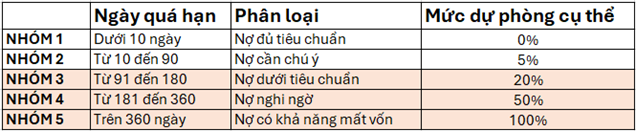

NPL viết tắt của từ non-performing loan, được định nghĩa là dư nợ nhóm từ nhóm 3 trở lên của các ngân hàng, tức là có số ngày quá hạn trên 90 ngày sẽ được liệt kê vào dạng nợ xấu, phân loại nợ theo hệ thống kế toán Việt Nam như sau:

Thuật ngữ nợ dưới chuẩn có khi được dùng để nói về nợ xấu. Từ góc độ điều hành chính sách, Chính phủ và Ngân hàng Nhà Nước luôn đặt mục tiêu nợ xấu toàn ngành luôn được kiểm soát dưới mức 3% tổng dư nợ. Dưới góc nhìn cụ thể của từng ngân hàng thì 3% là mức khá cao, các ngân hàng có bộ máy quản trị rủi ro tốt thì sẽ kiểm soát rủi ro ở mức 1%.

Đồ thị thể hiện tỷ lệ nợ xấu toàn ngành vào Q1-2024, tỷ lệ bình quân ngành vào khoảng 2% trong đó một số ngân hàng kiểm soát nợ xấu khá tốt như ACB, CTG, TCB, VCB… ở mốc dưới 1.5%. Tỷ lệ nợ xấu sẽ phụ thuộc vào nhiều yếu tố nhưng có thể liệt kê 3 yếu chính là sức khỏe chung nền kinh tế, mức lãi suất hiện hành và mô hình hoặc chiến lược kinh doanh của từng ngân hàng. Nếu triển vọng chung cả kinh tế thiếu sự tích cực, khả năng trả nợ của cá nhân và doanh nghiệp sẽ bị ảnh hưởng tiêu cực và nợ xấu sẽ có xu hướng gia tăng, đây là giai đoạn có thể quan sát thấy rõ nhất vào những năm 2012-13 và thời điểm hậu covid khoảng nửa cuối 2022. Ở các giai đoạn này cũng có dấu hiệu chung là lãi suất tăng khá nhanh ảnh hưởng trực tiếp đến khả năng trả lãi của người đi vay và từ đó dẫn đến nợ xấu tăng.

Sau cùng là mô hình và chiến lược kinh doanh sẽ tác động đến nợ xấu thông qua tệp khách hàng mà ngân hàng đó muốn hướng đến. Ví dụ ACB và VCB luôn hướng đến tập khách hàng có chất lượng tín dụng tốt, không hướng đến tăng trưởng tín dụng nhanh nên nợ xấu hầu như luôn được kiểm soát tốt và ít biến động mạnh. Ngược lại VPB theo đuổi mô hình tăng trưởng tín dụng cao thông qua nhóm vay tiêu dùng, quy trình giải ngân thiếu kiểm soát chặt chẽ khiến nợ xấu luôn ở mức cao gấp 2-3 lần trung bình ngành là như vậy. Cuối cùng là TCB, ngân hàng cho với tỷ trọng cho vay bất động sản nhiều bậc nhất ngành sẽ có tỷ lệ nợ xấu phụ phuộc nhiều vào (1) chu kỳ của ngành bất động sản và (2) mức lãi suất hiện hành.

TỶ LỆ BAO NỢ XẤU - LLR

Hậu quả của nợ xấu cao Nợ xấu cao sẽ làm ảnh hưởng đến chất lượng tài sản của ngân hàng và cần mất rất nhiều thời gian để xử lý khắc phục, đặc biệt là trường hợp các tài sản đảm bảo có giá trị lớn như trường hợp Sacombank, ngân hàng này mất 8-9 năm từ khi hậu sáp nhập với ngân hàng Phương Nam từ 2015 đến nay vẫn chưa khắc phục hết nợ xấu và các tài sản tồn đọng. Trong ngắn hạn, tức là trong vòng 1 năm thì tỷ lệ nợ xấu cao sẽ ảnh hưởng tiêu cực đến lợi nhuận thông qua việc trích lập dự phòng rủi ro (tham khảo mức dự phòng cụ thể phải trích ở bảng trên). Khoản mục này, hiểu đơn giản là 1 dạng chi phí hoặc tổn thất mà ngân hàng phải gánh chịu từ các khoản cho vay bị quá hạn. Nợ xấu càng nhiều thì chi phí dự phòng càng lớn, lợi nhuận sẽ càng giảm, do đó theo đuổi tăng trưởng tín dụng nhanh mà thiếu sự kiểm soát chất lượng của khách hàng thì hậu quả trong tương lai sẽ dẫn đến nhiều tổn thất và từ đó cũng sẽ phản ánh vào kỳ vọng lợi nhuận và giá cổ phiếu.

Có một chỉ số đo lường về mức độ trích lập dự phòng này, đó là tỷ lệ mà các nhà phân tích ở thị trường Việt Nam thường gọi là ‘tỷ lệ bao nợ xấu’ LLR (viết tắt của từ Loan loss reserve) được tính bằng tỷ lệ các khoản dự phòng đã trích ra trên tổng số dư nợ xấu. Không có tiêu chuẩn cho tỷ lệ này, chỉ là càng cao càng tốt vì nếu trích thiếu thì sẽ bắt buộc phải trích thêm còn nếu dư sau sẽ có thể được hoàn nhập lại vào lợi nhuận, quanh 40% có thể nói là mức chấp nhận được.

Cảm ơn cả nhà, mời quý anh chị cùng đón đọc bài viết ‘Định giá ngành Ngân hàng’, số cuối cùng trong loạt bài viết.

Link bài 1 – ‘Hiệu suất sinh lời’: https://master.masvn.com/kien-thuc-dau-tu-chung-khoan/phan-tich-nganh-ngan-hang-%E2%80%93-nhin-vao-chi-so-nao-222

Ngoài ra, nếu bạn là một nhà đầu tư mới cần tìm hiểu về cách đầu tư chứng khoán, hãy truy cập ngay website “MASTER ACADEMY - HỌC CÙNG MAS, TRỞ THÀNH MASTER” để tham gia các khóa học từ cơ bản đến nâng cao nhằm nâng cao kiến thức đầu tư và kinh nghiệm thực tế từ các chuyên gia của CTCK Mirae Asset.”

Để mở tài khoản chứng khoán, truy cập: MỞ TÀI KHOẢN GIAO DỊCH CHỨNG KHOÁN TẠI MIRAE ASSET ONLINE

Chúc bạn thành công!

18006277

18006277  master@miraeasset.com.vn

master@miraeasset.com.vn